Hvordan oppnår jeg lavest mulig skatt på mine investeringer?

For å oppnå lavest mulig skatt på dine investeringer bør du ha et bevisst forhold til om du investerer i verdipapirer som kvalifiserer for fritaksmetoden og ASK, eller om du investerer i verdipapirer som ikke kvalifiserer for disse ordningene. Vanlige investeringer som ikke kvalifiserer for fritaksmetoden og ASK, er f eks investeringer i selskaper i UK, USA og andre attraktive markeder.

Vi skiller mellom investeringer som du bør håndtere gjennom et investeringsselskap (AS), via personlig aksjesparekonto ASK, eller på vanlig aksje- og fondskonto i ditt eget navn. Innlegget er derfor strukturert med eksempler som gjelder investeringer utenfor fritaksmetoden, og eksempler på investeringer innenfor fritaksmetoden. Aksjer behandles først, deretter renteinstrumenter.

Kildeskatt

Det er verdt å nevne at innlegget under tar for seg hvordan investorer bør skatteoptimalisere investeringer etter norske regler. Kildeskatt, som norske investorer betaler på utenlandske verdipapirer, følger utenlandske skatteregler og satsen er som “standard” 25%, men i mange tilfeller kvalifiserer investorer for 0 eller 15%. Som investor vil du oppleve at måten du har organisert investeringene dine på, enten det er på ASK, gjennom AS/investeringsselskap eller på vanlig aksje- og fondskonto i ditt eget navn, styrer hvor mye kildeskatt som du ender opp med å betale.

Den enkleste og beste måten å oppnå “lav” skattesats er å benytte kredittfradrag. I det tilfellet er det Skatteetaten som “trekker fra” skatten du har betalt i utlandet fra den norske skatten din, og det eneste du må gjøre er en enkel avkrysning i skattemeldingen.

Som investor bør du være oppmerksom på følgende:

Vanlig aksje- og fondskonto: du får kredittfradrag

ASK: du vil i de fleste tilfeller ikke få kredittfradrag

Investeringsselskap (AS): du får ikke kredittfradrag

Investerer du mye i utenlandske verdipapirer bør du være oppmerksom på disse tre punktene som kan utgjøre over 10% skatt på utbyttene du mottar.

Aksjer

Det styrende for skattesatsen på aksjer er om verdipapiret er omfattet av fritaksmetoden og kvalifiserer for ASK.

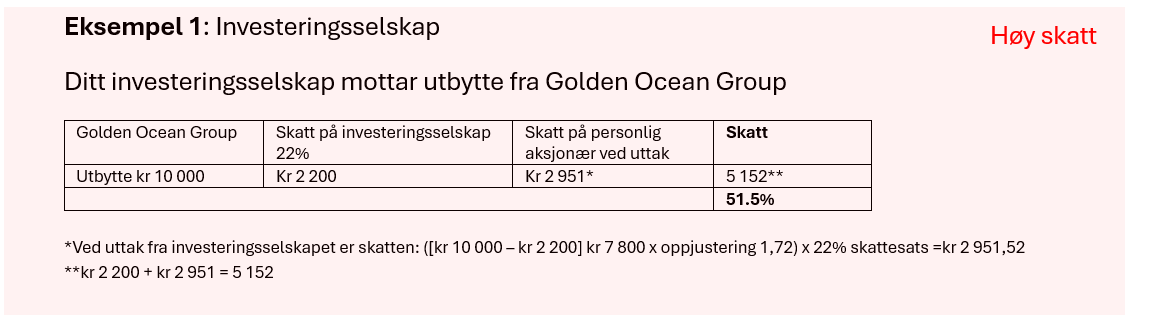

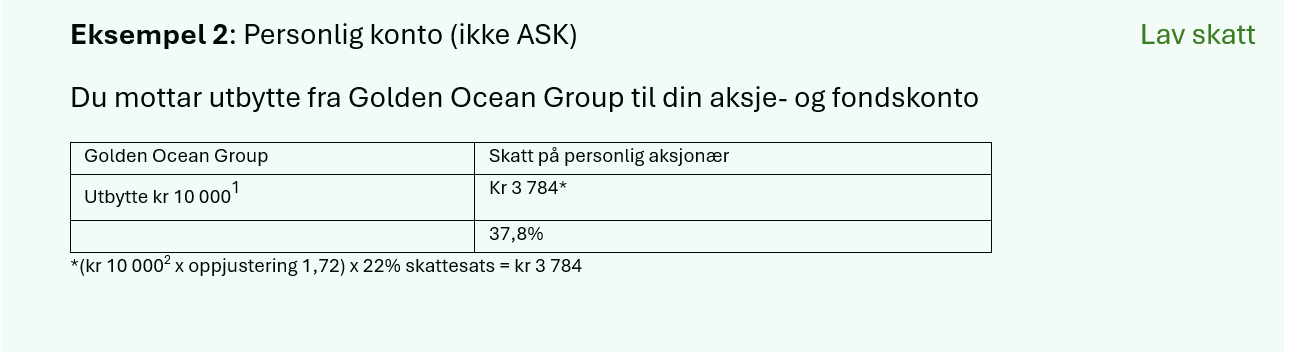

Du handler aksjer utenfor fritaksmetoden:

Investeringsselskap gir høy skatt

Personlig konto gir lav skatt

NB: Aksjer utenfor fritaksmetoden kvalifiserer ikke for ASK, så det er ikke eksemplifisert her.

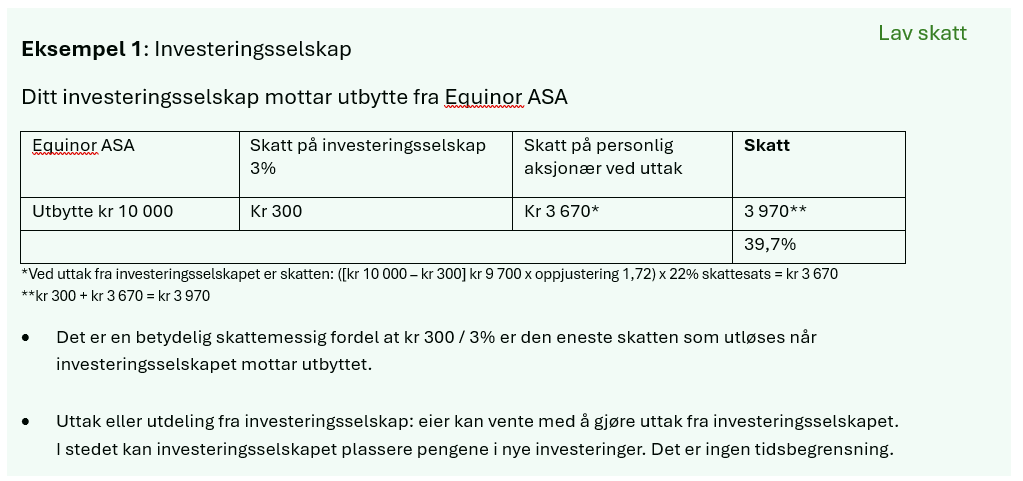

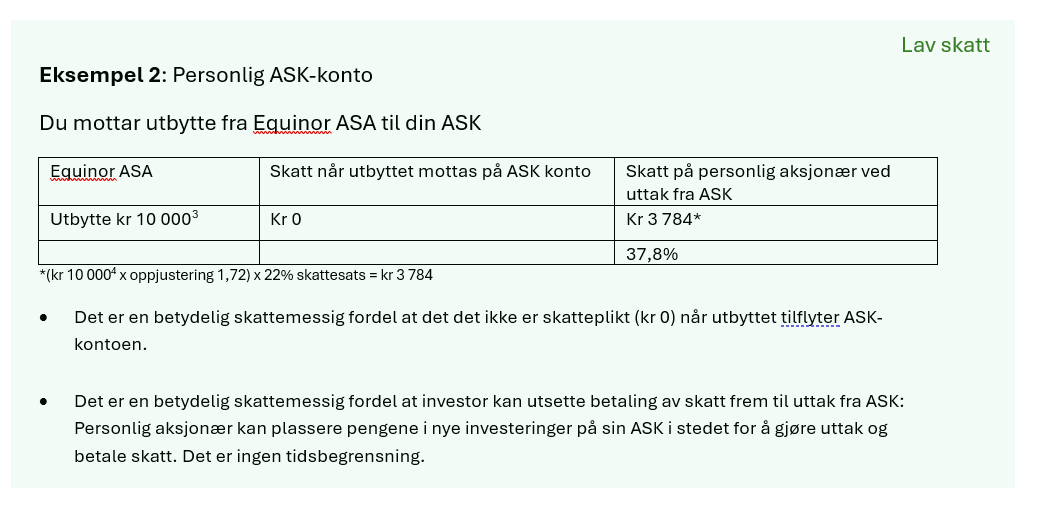

Du handler aksjer innenfor fritaksmetoden og ASK:

Investeringsselskap

Personlig ASK-konto

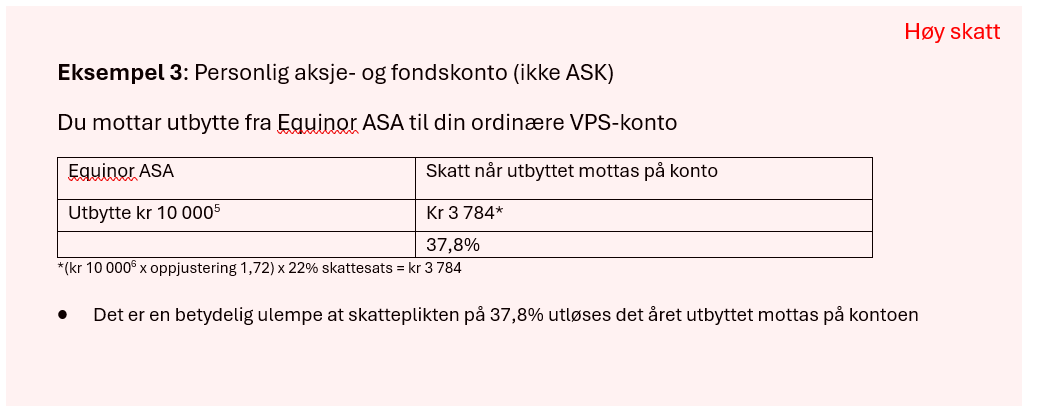

Personlig aksje- og fondskonto (ikke ASK)

Oppsummert:

- Selskaper utenfor fritaksmetoden bør du ha på din personlige aksje- fondskonto (ikke ASK).

- Selskaper innenfor fritaksmetoden bør du ha på kontoen til ditt investeringsselskap eller din ASK.

Renteinstrumenter

Informasjonen under gjelder “utlånsinstrumenter” slik som obligasjoner, obligasjonsfond, rentefond, likviditetsfond, der det det vesentlige som skiller dem fra aksjer og egenkapitalinstrumenter er tilbakebetalingsplikten (se nærmere om dette i Høyesteretts dom HR-2017-350-A). Rene renteinstrumenter kvalifiserer ikke for fritaksmetoden og aksjesparekonto.

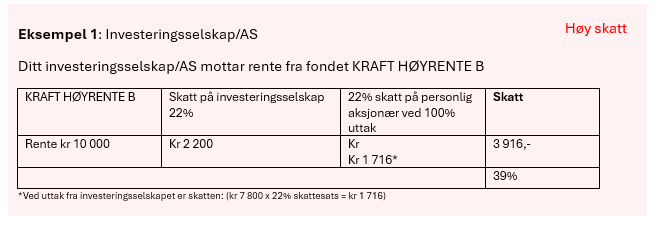

Investeringsselskap eller AS

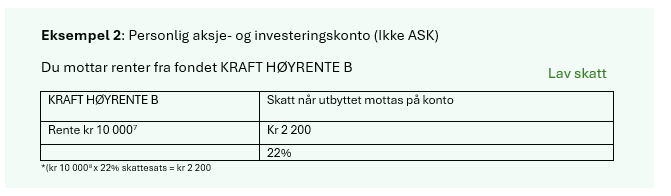

Personlig aksje- og investeringskonto (ikke ASK)

Oppsummert:

Renteinstrumenter bør holdes på personlig aksje- og investeringskonto.

Wiese Advokatfirma har utstrakt erfaring med fritaksmetoden og skattemyndighetenes praksis.

Ønsker du en uforpliktende samtale om hvordan du bør skatteoptimalisere dine investeringer? Ta kontakt med oss.

Denne artikkelen ble først publisert på Nordnet i januar 2025.